Système fédéral de réserve

Renseignements généraux

SOS Enfants produite ce site pour les écoles ainsi que ce site de vidéo sur l'Afrique . Un lien rapide pour le parrainage d'enfants est http://www.sponsor-a-child.org.uk/

| Système fédéral de réserve | |||||

| |||||

| Siège social | Washington DC | ||||

|---|---|---|---|---|---|

| Établi | 23 décembre 1913 | ||||

| Président | Ben Bernanke | ||||

| La banque centrale de | États Unis | ||||

| Monnaie | États-Unis dollar | ||||

| Code ISO 4217 | USD | ||||

| Base de taux d'emprunt | 0% -0,25% | ||||

| Site Web | federalreserve.gov | ||||

| Bancaire les États Unis |

|---|

| Politique monétaire |

| Système fédéral de réserve |

| Réglementation |

| Prêt |

|

| Les comptes de dépôt |

|

| l'assurance du compte de dépôt |

|

| Transfert électronique de fonds (TEF) |

|

| Vérifier système de compensation |

|

| Types de banque charte |

|

Le Système fédéral de réserve (aussi connu comme la Réserve fédérale, et officieusement que la Fed) est la banque centrale du système des États-Unis. Il a été créé le 23 Décembre 1913, avec la promulgation de la Federal Reserve Act, en grande partie en réponse à une série de paniques financières, en particulier un grave la panique en 1907. Au fil du temps, les rôles et les responsabilités de la Réserve fédérale ont élargi et sa structure a évolué. Des événements tels que la Grande Dépression étaient les principaux facteurs entraînant des changements dans le système.

Le Congrès américain a établi trois principaux objectifs de la politique monétaire dans le Federal Reserve Act: l'emploi maximum, des prix stables et des taux d'intérêt à long terme modérés. Les deux premiers objectifs sont parfois appelés double mandat de la Réserve fédérale. Ses fonctions ont élargi au fil des années, et aujourd'hui, selon la documentation officielle de la Réserve fédérale, comprennent la conduite de la nation la politique monétaire, la supervision et la réglementation des institutions bancaires, le maintien de la stabilité du système financier et en fournissant des services financiers aux institutions de dépôt, le gouvernement américain et les institutions officielles étrangères. La Fed mène également des recherches dans l'économie et libère de nombreuses publications, comme le Livre Beige.

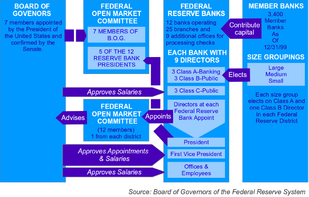

La structure du Système fédéral de réserve est composée de la en tant que président désigné Conseil des gouverneurs (ou Federal Reserve Board), le Federal Open Market Committee (FOMC de), douze régionale Réserve fédérale des banques situées dans les grandes villes à travers le pays, de nombreuses banques américaines membres privées et divers conseils consultatifs. Le FOMC est le comité chargé d'établir la politique monétaire et se compose de tous les sept membres du Conseil des gouverneurs et les douze présidents des banques régionales, si seulement cinq présidents de banque votent à un moment donné (le président de la Fed de New York et quatre autres qui tourner de mandat d'un an).

Le Système fédéral de réserve a des composantes à la fois privés et publics, et a été conçu pour servir les intérêts du public en général et les banquiers privés. Le résultat est une structure qui est considéré comme unique parmi les banques centrales. Il est également inhabituel en ce qu'une entité extérieure de la banque centrale, à savoir la Département du Trésor des États-Unis, crée la monnaie utilisée. Selon le Conseil des gouverneurs, le Système fédéral de réserve "est considéré comme une banque centrale indépendante parce que ses décisions de politique monétaire ne ont pas à être approuvé par le président ou quelqu'un d'autre dans le pouvoir exécutif ou législatif du gouvernement, il ne reçoit pas de financement approprié par le Congrès, et les mandats des membres du Conseil des gouverneurs se étendre sur plusieurs mandats présidentiels et parlementaires. "

L'autorité de la Federal Reserve System est dérivée de lois adoptées par le Congrès américain et le système est soumis à la surveillance du Congrès. Les membres du Conseil des gouverneurs, y compris son président et son vice-président, sont choisis par le président et confirmés par le Sénat. Le gouvernement exerce aussi un certain contrôle sur la Réserve fédérale en nommant et en fixant les salaires des employés de plus haut niveau du système. À l'échelle nationale banques commerciales agréés sont tenus de détenir des actions dans le Banque fédérale de réserve de leur région; ce qui leur donne le droit d'élire une partie des membres du conseil de la Banque régionale de la Réserve fédérale. Ainsi, le système de la Réserve fédérale a deux aspects publics et privés. Le gouvernement américain reçoit tous les bénéfices annuels du système, après une loi dividende de 6% de l'investissement en capital des banques membres de l'est payé, et un excédent de compte est tenu. En 2010, la Réserve fédérale a réalisé un bénéfice sur 82 milliards de dollars et transféré $ 79000000000 à la Trésor américain. Cela a été suivi à la fin de 2011 avec un transfert des 77 milliards de dollars en bénéfices au département du Trésor des États-Unis.

But

La principale motivation pour la création de la Réserve fédérale était de répondre paniques bancaires. D'autres fins sont énoncées dans le Federal Reserve Act, comme «à fournir une monnaie élastique, à fournir des moyens de réescompte papier commercial, d'établir une surveillance plus efficace des services bancaires aux États-Unis et à d'autres fins". Avant la fondation de la Réserve fédérale, les États-Unis a subi plusieurs crises financières. Une crise particulièrement grave en 1907 a conduit le Congrès à adopter la Loi sur la Réserve fédérale en 1913. Aujourd'hui, le Système fédéral de réserve a des responsabilités en plus d'assurer la stabilité du système financier.

Fonctions actuelles du Système fédéral de réserve comprennent:

- Pour résoudre le problème de paniques bancaires

- Pour servir la banque centrale des États-Unis

- Pour trouver un équilibre entre les intérêts privés des banques et la responsabilité de gouvernement centralisé

- De superviser et de réglementer les institutions bancaires

- Pour protéger les droits de crédit des consommateurs

- Pour le gérant de la nation la masse monétaire par le biais la politique monétaire pour atteindre les objectifs parfois contradictoires de

- emploi maximum

- prix stables, y compris la prévention soit l'inflation ou déflation

- les taux d'intérêt à long terme modérés

- Pour maintenir la stabilité du système financier et contenir le risque systémique sur les marchés financiers

- Pour fournir des services financiers aux institutions de dépôt, le gouvernement américain et les institutions officielles étrangères, y compris en jouant un rôle majeur dans l'exploitation du système de paiement de la nation

- Pour faciliter l'échange de paiements entre les régions

- Pour répondre aux besoins de liquidité locaux

- Pour renforcer US debout dans l'économie mondiale

Se attaquer au problème des paniques bancaires

Les institutions bancaires aux États-Unis sont tenus de détenir des réserves --- quantités de numéraire et dépôts dans d'autres banques-égal à une fraction seulement du montant de passif-dépôts des banques dû aux clients. Cette pratique est appelée bancaire à réserves fractionnaires. En conséquence, les banques investissent généralement la majorité des fonds reçus de déposants. En de rares occasions, un trop grand nombre de clients de la banque retirer leur épargne et la banque aura besoin de l'aide d'une autre institution de continuer à fonctionner; cela se appelle un bank run. Banque pistes peuvent conduire à une multitude de problèmes sociaux et économiques. Le Système fédéral de réserve a été conçu comme une tentative d'empêcher ou de minimiser le risque de paniques bancaires, et éventuellement agir comme prêteur de dernier recours quand un bank run ne se produit. De nombreux économistes, à la suite Milton Friedman, croient que la Réserve fédérale inappropriée refusé de prêter de l'argent aux petites banques pendant les paniques bancaires de 1929.

Monnaie élastique

Une façon de réduire la probabilité et l'effet de paniques bancaires est d'avoir une offre de monnaie qui peut se étendre lorsque l'argent est nécessaire. L'utilisation du terme «monnaie élastique" dans le Federal Reserve Act ne implique pas seulement la capacité de développer l'offre de l'argent, mais aussi la capacité de contracter la masse monétaire. Certaines théories économiques ont été développés qui soutiennent l'idée d'étendre ou de réduire une masse monétaire que les conditions économiques le justifient. Monnaie élastique est défini par la Réserve fédérale:

Monnaie qui peut, par les actions de l'autorité monétaire centrale, dilater ou se contracter dans le montant justifié par les conditions économiques.

La politique monétaire de la Réserve fédérale est fondée en partie sur la théorie selon laquelle il est préférable globale visant à étendre ou contracter la masse monétaire que les conditions économiques changent.

Vérifier système de compensation

Parce que certaines banques ont refusé de compenser les chèques de certains autres en période d'incertitude économique, un système de compensation des chèques a été créé dans le système de la Réserve fédérale. Il est brièvement décrit dans le Système fédéral de réserve-fins et fonctions comme suit:

En créant la Réserve fédérale, le Congrès vise à éliminer les graves crises financières qui avaient régulièrement balayé la nation, en particulier le genre de panique financière qui se est produite en 1907. Pendant cet épisode, les paiements ont été perturbées dans tout le pays, car de nombreuses banques et les chambres de compensation ont refusé de contrôles clairs tirés sur certaines autres banques, une pratique qui a contribué à l'échec des banques contraire solvants. Pour résoudre ces problèmes, le Congrès a donné la Réserve fédérale le pouvoir d'établir un système de compensation des chèques à l'échelle nationale. Le système, alors, était de fournir non seulement un élastique monnaie qui est, une monnaie qui permettrait d'élargir ou rétrécir dans le montant que les conditions économiques justifiées, mais aussi un système d'enregistrement collecte efficace et équitable.

Prêteur de dernier recours

Aux États-Unis, la Réserve fédérale sert de prêteur en dernier ressort aux institutions qui ne peuvent pas obtenir du crédit ailleurs et dont l'effondrement aurait des conséquences graves pour l'économie. Il a fallu plus ce rôle du secteur privé "chambres de compensation" qui ont fonctionné pendant l'ère de banque libre; qu'il soit public ou privé, la disponibilité de liquidités visait à empêcher les paniques bancaires.

Urgences

Selon le Banque fédérale de réserve de Minneapolis, "la Réserve fédérale a les ressources des collectivités et financiers pour agir comme« prêteur en dernier ressort »par l'octroi de crédit aux institutions de dépôt ou à d'autres entités dans des circonstances inhabituelles portant sur une situation d'urgence nationale ou régionale, où l'échec à obtenir un crédit aurait un impact négatif grave sur l'économie ". Le rôle du Système fédéral de réserve en tant que prêteur de dernier recours a été critiquée parce qu'elle transfère le risque et la responsabilité loin de prêteurs et les emprunteurs et le place sur d'autres sous la forme de l'inflation.

Fluctuations

Grâce à ses opérations d'escompte et de crédit, banques de réserve fournir des liquidités aux banques pour répondre aux besoins à court terme découlant des fluctuations saisonnières dans des dépôts ou des retraits inattendus. Plus la liquidité du terme peut également être fournie dans des circonstances exceptionnelles. Le taux de la Fed accuse les banques de ces prêts est le taux d'actualisation (officiellement le taux de crédit primaire).

En faisant ces prêts, la Fed sert de tampon contre les fluctuations au jour le jour inattendues de la demande de réserve et d'approvisionnement. Cela contribue au bon fonctionnement du système bancaire, allège la pression sur le marché des réserves et réduit l'ampleur des mouvements inattendus dans les taux d'intérêt. Par exemple, le 16 Septembre 2008, le Federal Reserve Board a autorisé un prêt de 85 milliards de dollars pour éviter la faillite du géant de l'assurance internationale American International Group (AIG).

Banque centrale

Dans son rôle de banque centrale des États-Unis, la Fed sert de la banque d'un banquier et que la banque du gouvernement. Comme la banque du banquier, il contribue à assurer la sécurité et l'efficacité du système de paiements. En tant que banque du gouvernement, ou d'agent financier, la Fed traite une variété de transactions financières impliquant des milliers de milliards de dollars. Tout comme un individu peut garder un compte dans une banque, le Trésor américain maintient un compte courant avec la Réserve fédérale, à travers lequel les dépôts de l'impôt fédéral entrants et les paiements gouvernementaux sortants sont traités. Dans le cadre de cette relation de service, la Fed vend et rachète Titres d'État des États-Unis tels que les obligations d'épargne et les bons du Trésor, bons et obligations. Elle émet également de la nation pièce et papier monnaie . Le Trésor américain, à travers son Bureau de la Monnaie et Bureau of Engraving and Printing, produit réellement l'approvisionnement en liquidités de la nation et, en effet, vend la monnaie de papier pour les banques de Réserve fédérale au coût de fabrication, et les pièces à leur valeur nominale. Les banques de Réserve fédérale alors distribuer à d'autres institutions financières de diverses manières. Pendant le Exercice 2008, le Bureau of Engraving and Printing livrés 7700000000 notes à un coût moyen de 6,4 cents par note.

Les fonds fédéraux

Les fonds fédéraux sont les soldes de réserve (également appelés comptes de réserve fédéral) que les banques privées gardent à leur Banque fédérale de réserve locale. Ces soldes sont les réserves homonymes du Système fédéral de réserve. Le but de garder des fonds dans une banque de la Réserve fédérale est d'avoir un mécanisme pour les banques privées à prêter des fonds à l'autre. Ce marché des fonds joue un rôle important dans le système de la Réserve fédérale, tel qu'il est ce qui a inspiré le nom du système et ce est ce qui est utilisé comme base pour la politique monétaire. La politique monétaire fonctionne en partie par influencer la façon dont beaucoup d'intérêt les banques privées facturent mutuellement pour le prêt de ces fonds.

Comptes fédéraux de réserve contiennent crédit de la Réserve fédérale, qui peut être converti en notes de Réserve fédérale. Les banques privées maintiennent leur les réserves des banques en comptes de réserve fédéral.

Équilibre entre les banques et la responsabilité des gouvernements privés

Le système a été conçu sur un compromis entre les philosophies concurrentes de la privatisation et la réglementation gouvernementale. En 2006 Donald L. Kohn, vice-président du Conseil des gouverneurs, a résumé l'histoire de ce compromis:

Intérêts agraires et progressistes, dirigés par William Jennings Bryan, en faveur d'une banque centrale de droit public, plutôt que banquier, contrôle. Mais la grande majorité des banques du pays, préoccupés par l'intervention du gouvernement dans le secteur bancaire, opposé à une structure de banque centrale dirigé par des nominations politiques. La législation que le Congrès a finalement été adopté en 1913 reflète une dure bataille pour équilibrer ces deux points de vue divergents et a créé la structure public-privé, centralisée décentralisée hybride que nous avons aujourd'hui.

Dans le système actuel, les banques privées sont entreprises à but lucratif, mais la réglementation gouvernementale impose des restrictions sur ce qu'ils peuvent faire. Le Système fédéral de réserve est une partie du gouvernement qui régit les banques privées. L'équilibre entre la privatisation et la participation du gouvernement est également visible dans la structure du système. Les banques privées élisent les membres du conseil d'administration à leur banque régionale de la Réserve fédérale, tandis que les membres du Conseil des gouverneurs sont choisis par le président des États-Unis et confirmés par le Sénat . Les banques privées donnent entrée aux représentants du gouvernement au sujet de leur situation économique et ces fonctionnaires gouvernementaux utilisent cette entrée dans les décisions politiques de la Réserve fédérale. En fin de compte, les entreprises bancaires privées sont en mesure d'exécuter une entreprise rentable alors que le gouvernement américain, par l'intermédiaire du Système fédéral de réserve, supervise et réglemente les activités des banques privées.

Réglementation et la surveillance du gouvernement

La Loi sur la vérification Agence fédérale des banques, adoptée en 1978 en tant que droit public 95-320 et 31 USC section 714 établir que le Conseil des gouverneurs de la Réserve fédérale et les banques de la Réserve fédérale peut être audité par le Government Accountability Office (GAO). Le GAO a le pouvoir de vérifier check-traitement, le stockage et les expéditions monnaie, et quelques fonctions de réglementation et d'examen de la banque, mais il ya des restrictions à ce que le GAO peut vérifier. Les audits des banques Reserve Board et de la Réserve fédérale ne peuvent pas inclure:

- transactions pour ou avec une banque étrangère ou un gouvernement central, ou non privée organisation internationale de financement;

- délibérations, décisions ou actions en matière de politique monétaire;

- transactions effectuées sous la direction du Federal Open Market Committee; ou

- une partie d'une discussion ou de communication avec ou entre les membres du Conseil des gouverneurs et des dirigeants et employés de la Federal Reserve System liés à des éléments (1), (2) ou (3).

Le crise financière qui a commencé en 2007, l'entreprise sauvetages, et les préoccupations plus secret de la Fed ont apporté un regain d'inquiétude concernant la capacité de la Fed à gérer efficacement le système monétaire national. A Juillet 2009 sondage Gallup a révélé que 30% des Américains pensaient que la Fed a fait un bon ou excellent travail, une cote encore plus faible que celui de l'Internal Revenue Service, qui a attiré les éloges de 40%. Le Federal Reserve Act a été introduite par la transparence membre du Congrès Ron Paul en vue d'obtenir une vérification plus détaillée de la Fed. La Fed a depuis embauché Linda Robertson qui a dirigé le Washington lobbying bureau Enron Corp. et était conseiller à tous les trois de la Les secrétaires au Trésor de l'administration Clinton.

Le Conseil des gouverneurs du Système fédéral de réserve a un certain nombre de responsabilités de supervision et de réglementation dans le système bancaire américain, mais pas la responsabilité complète. Une description générale des types de réglementation et de surveillance impliquées dans le système bancaire américain est donnée par la Réserve fédérale:

Le Conseil joue également un rôle majeur dans la supervision et la régulation du système bancaire américain. Il a des responsabilités de surveillance pour les banques à charte d'État qui sont membres de la Réserve fédérale, sociétés de portefeuille bancaire (entreprises qui contrôlent les banques), les activités à l'étranger des banques membres, les activités américaines de banques étrangères, et Loi Edge et «sociétés de l'accord" (institutions à vocation limitée qui se engagent dans une activité de banque étrangère). Le conseil d'administration et, par délégation de pouvoirs, la Federal Reserve Banks, superviser environ 900 banques membres de l'Etat et 5000 sociétés de portefeuille bancaires. D'autres organismes fédéraux servent également les superviseurs fédérales des banques commerciales primaires; la Bureau du contrôleur de la monnaie supervise les banques nationales, et de la La Federal Deposit Insurance Corporation supervise banques d'État qui ne sont pas membres de la Réserve fédérale.Certains règlements émis par la Commission se appliquent à l'ensemble du secteur bancaire, tandis que d'autres se appliquent uniquement aux banques membres, ce est- les banques qui ont choisi de se joindre à la Réserve fédérale et les banques nationales, qui par la loi doivent être membres de l'état du système. Le Conseil émet également des règlements pour mettre en grandes lois fédérales régissant la protection de crédit à la consommation , comme le Truth in Lending, L'égalité des chances de crédit, et Accueil Divulgation hypothécaire Actes. Beaucoup de ces règlements de protection des consommateurs se appliquent à différents prêteurs en dehors du secteur bancaire ainsi que pour les banques.

Les membres du Conseil des gouverneurs sont en contact permanent avec d'autres décideurs au sein du gouvernement. Ils témoignent fréquemment devant comités du Congrès sur l'économie, politique monétaire, la supervision bancaire et de la réglementation, la protection de crédit à la consommation , marchés financiers, et d'autres questions.

Le Conseil a des contacts réguliers avec les membres du président de Conseil des conseillers économiques et d'autres responsables économiques clés. Le président répond également de temps en temps avec le président des États-Unis et a des réunions régulières avec le Secrétaire au Trésor. Le président a des responsabilités officielles dans l'arène internationale.

Responsabilités de réglementation et de surveillance

Le conseil d'administration de chaque Federal Reserve Bank District a également des responsabilités de réglementation et de surveillance. Si le conseil d'administration d'une banque de district a jugé que la banque membre effectue ou de se comporter mal, il le signale au Conseil des gouverneurs. Cette politique est décrite dans United States Code:

Chaque banque fédérale de réserve se tient informé du caractère général et le montant des prêts et des investissements de ses banques membres en vue de déterminer si l'utilisation indue est faite du crédit bancaire pour le transport spéculative ou la négociation de titres, de l'immobilier, ou produits, ou pour toute autre fin compatible avec le maintien des conditions de crédit sonores; et, pour décider d'accorder ou de refuser les avances, réescompte, ou autres hébergements de crédit, la banque fédérale de réserve doit tenir compte de ces informations. Le président de la banque fédérale de réserve fait rapport au Conseil des gouverneurs de la Réserve fédérale de toute utilisation indue du crédit bancaire par une banque membre, avec sa recommandation. Chaque fois que, de l'avis du conseil des gouverneurs de la Réserve fédérale américaine, toute banque membre fait une telle utilisation excessive du crédit bancaire, le Conseil peut, à sa discrétion, après un préavis raisonnable et une opportunité pour une audience, suspendre cette banque de l'utilisation des facilités de crédit de la Réserve fédérale et peut mettre fin à cette suspension ou peut renouveler de temps en temps.

Système national de paiement

La Réserve fédérale joue un rôle important dans le système de paiement des États-Unis. Les douze banques fédérales de réserve fournissent des services bancaires aux institutions de dépôt et au gouvernement fédéral. Pour les institutions de dépôt, ils tiennent des comptes et fournissent divers services de paiement, y compris encaissement de chèques, transfert électronique de fonds, et la distribution et la réception de billets et de pièces. Pour le gouvernement fédéral, les banques de réserve agissent comme agents fiscaux, de payer des chèques du Trésor; traitement de paiements électroniques; et la délivrance, le transfert et le rachat de titres du gouvernement américain.

En adoptant la Institutions de dépôt Loi sur le contrôle monétaire de 1980 et la déréglementation, le Congrès a réaffirmé son intention que la Réserve fédérale devrait promouvoir un système de paiement à l'échelle nationale efficace. Les sujets de loi à toutes les institutions de dépôt, et pas seulement les banques commerciales membres, aux réserves obligatoires et leur accorde un accès égal aux services de paiement de la Banque de réserve. Il encourage également la concurrence entre les banques de réserve et les fournisseurs du secteur privé de services de paiement en demandant aux banques de réserve de facturer des frais pour certains services de paiement énumérés dans l'acte et de recouvrer les coûts de fourniture de ces services sur le long terme.

La Réserve fédérale joue un rôle vital dans les deux systèmes de paiement de détail et de gros de la nation, offrant une variété de services financiers aux institutions de dépôt. Les paiements de détail sont généralement pour des quantités relativement petites de dollars et impliquent souvent de détail clients, particuliers d'une institution de dépôt et les petites entreprises. Services de détail des banques de la Réserve comprennent la distribution de billets et de pièces, encaissement de chèques, et de transférer des fonds électroniquement par le système d'échange d'informations automatisé. En revanche, les paiements de gros sont généralement pour des montants de grande dollars et impliquent souvent de grands clients ou des contreparties des entreprises d'une institution de dépôt, y compris les autres institutions financières. Les services de gros des banques de la Réserve comprennent transférer électroniquement des fonds à travers le Fonds Fedwire Service et transfert de valeurs mobilières émises par le gouvernement américain, ses agences, et certaines autres entités à travers le Service Titres Fedwire. En raison des grandes quantités de fonds qui se déplacent à travers les banques de réserve chaque jour, le système a des politiques et procédures visant à limiter les risques pour les banques de réserve de l'incapacité d'une institution dépositaire de faire ou de régler ses paiements.

Les banques de Réserve fédérale a commencé une restructuration pluriannuel de leurs opérations de contrôle en 2003 dans le cadre d'une stratégie à long terme pour répondre à l'utilisation décroissante des chèques par les consommateurs et les entreprises et une plus grande utilisation de l'électronique dans le traitement de chèques. Les banques de réserve aura réduit le nombre de sites à service complet de traitement des chèques de 45 en 2003 à 4 au début de 2011.

Structure

Le Système fédéral de réserve a une "structure unique qui est à la fois public et privé", et est décrit comme fonctionnant "indépendamment au sein du gouvernement, mais indépendant de celui-ci". Le système ne nécessite pas de financement public, et tire son autorité et le but de la Federal Reserve Act, qui a été adoptée par le Congrès en 1913 et est sous réserve de modification ou de l'abrogation du Congrès. Les quatre principales composantes du Système fédéral de réserve sont (1) le Conseil des gouverneurs, (2) le Federal Open Market Committee, (3) les douze Federal Reserve Banks régionales, et (4) les banques membres dans tout le pays.

Conseil des gouverneurs

Le conseil de sept membres des gouverneurs est un organisme fédéral. Il est chargé de la supervision des 12 districts Reserve Banks et fixer la politique monétaire nationale. Il surveille et réglemente le système bancaire américain en général aussi. Les gouverneurs sont nommés par le président des États-Unis et confirmés par le Sénat pour des mandats échelonnés de 14 ans. Un terme commence tous les deux ans, le 1er Février années paires, et les membres servant un mandat complet ne peut pas être recommandé de nouveau pour un second mandat. "[U] pon l'expiration de leur mandat, les membres du Conseil doit continuer à servir jusqu'à ce que leurs successeurs soient nommés et sont qualifiés." La loi prévoit la révocation d'un membre du Conseil par le Président «pour cause». Le Conseil est tenu de faire un rapport annuel d'activités au Président de la Chambre des représentants américaine.

Le président et le vice-président du Conseil des gouverneurs sont nommés par le président parmi les gouverneurs de séance. Ils ont tous deux élus pour un mandat de quatre ans et ils peuvent être présentée de nouveau autant de fois que le président choisit, jusqu'à ce que leurs mandats au Conseil des gouverneurs expirent.

Liste des membres du Conseil des gouverneurs

Les membres actuels du conseil d'administration sont les suivants:

| Commissaire | Office inscrits | Expiration du mandat |

|---|---|---|

| Ben Bernanke (Président) | 1 février 2006 | Le 31 janvier 2020 31 janvier 2014 (en tant que président) |

| Janet Yellen (Vice-Président) | 4 octobre 2010 | Le 31 janvier 2024 4 octobre 2014 (à titre de vice-président) |

| Elizabeth A. Duke | 5 août 2008 | Le 31 janvier 2012 |

| Daniel Tarullo | Le 28 janvier 2009 | Le 31 janvier 2022 |

| Sarah Bloom Raskin | 4 octobre 2010 | Le 31 janvier 2016 |

| Jerome H. Powell | Le 25 mai 2012 | Le 31 janvier 2014 |

| Jeremy C. Stein | Le 30 mai 2012 | Le 31 janvier 2018 |

Nominations et confirmations

À la fin de Décembre 2011, le président Barack Obama a nommé Stein, Professeur de finance de l'Université Harvard et un Démocrate, et Powell, anciennement de Dillon Read, Bankers Trust et The Carlyle Group et un Républicain. Les deux candidats ont aussi Expérience département du Trésor dans les Obama et George HW Bush administrations respectivement.

"responsables de l'administration Obama [avait] regroupées pour identifier des candidats de la Fed après Peter Diamond, un économiste lauréat du prix Nobel, a retiré sa candidature au conseil d'administration en Juin [2011] dans le visage de l'opposition républicaine. Richard Clarida, un candidat potentiel qui était un fonctionnaire du Trésor sous George W. Bush , se est retiré de la contrepartie en Août [2011] ", un seul compte des candidatures décembre noté. Les deux autres candidats Obama en 2011, Yellen et Raskin, ont été confirmés en Septembre. Un des postes vacants a été créé en 2011 avec la démission de Kevin Warsh, qui a pris ses fonctions en 2006 pour le reste du mandat se terminant le 31 Janvier 2018, et démissionné de son poste à compter du 31 Mars 2011. En Mars 2012, le sénateur américain David Vitter ( R, LA) a dit qu'il se opposerait à Stein et Powell les nominations d'Obama, amortissement espoirs à court terme pour approbation. Cependant les dirigeants du Sénat ont conclu un accord, ouvrant la voie à un vote affirmatif sur les deux candidats en mai 2012 et qui porte le conseil au complet pour la première fois depuis 2006 avec le service de Duke après la fin du terme.

Federal Open Market Committee

Le Federal Open Market Committee (FOMC) se compose de 12 membres, dont sept du Conseil des gouverneurs et des cinq présidents régionaux de la Banque fédérale de réserve. Le FOMC supervise opérations d'open market, le principal outil de la politique monétaire nationale. Ces opérations affectent le montant des soldes de la Réserve fédérale disponibles pour les institutions de dépôt, ce qui influe sur les conditions monétaires et de crédit globales. Le FOMC dirige également les opérations menées par la Réserve fédérale sur les marchés de change. Le président de la Federal Reserve Bank de New York est un membre permanent du FOMC; les présidents des autres banques tournent adhésion à des intervalles de deux et trois ans. Tous les présidents de la Banque de réserve régionale contribuent à l'évaluation de l'économie de la commission et des options politiques, mais seulement les cinq présidents qui sont alors membres du FOMC vote sur les décisions politiques. Le FOMC détermine sa propre organisation interne et, par tradition, élit le président du Conseil des gouverneurs, son président et le président de la Federal Reserve Bank de New York que son vice-président. Ce est la politique informelle au sein du FOMC pour le Conseil des gouverneurs et le président de New York Federal Reserve Bank de voter avec le Président de la FOMC; quiconque ne est pas un expert sur la politique monétaire vote traditionnellement avec le président ainsi; et en tout vote pas plus de deux membres du FOMC peuvent dissidence. Des réunions formelles ont généralement lieu huit fois par an à Washington, DC présidents Censeur de la Banque de réserve participent également à des délibérations et des discussions du Comité. Le FOMC se réunit généralement huit fois par an à des consultations téléphoniques et d'autres réunions sont organisées en cas de besoin.

Conseil consultatif fédéral

Les banques de la Réserve fédérale

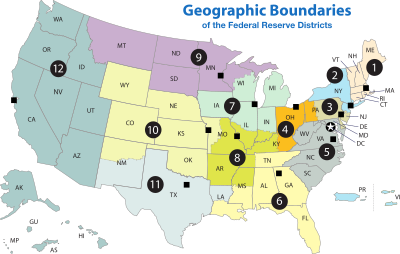

Il ya 12 banques fédérales de réserve situées à Boston, New York, Philadelphie, Cleveland, Richmond, Atlanta, Chicago, St Louis, Minneapolis, Kansas City, Dallas, et San Francisco. Chaque Banque de réserve est responsable pour les banques membres situés dans son quartier. La taille de chaque district a été fixé sur la base de la répartition de la population des États-Unis lorsque la Federal Reserve Act a été adoptée. Chaque banque régionale a un président, qui est le chef de la direction de leur Banque. Chaque président régional de la Banque de réserve est nommé par le conseil d'administration de la Banque de leur administration, mais la nomination est subordonnée à l'approbation par le Conseil des gouverneurs. Présidents ont un mandat de cinq ans et peut être renouvelé.

Conseil d'administration de chaque banque régionale se compose de neuf membres. Les membres sont répartis en trois classes: A, B, et C. Il ya trois membres du conseil d'administration dans chaque classe. Membres de catégorie A sont choisis par les actionnaires de la banque régionale, et sont destinées à représenter les intérêts des banques membres. Les banques membres sont divisés en trois catégories de grande, moyenne et petite. Chaque catégorie choisit l'un des membres du conseil d'administration Un trois de classe. Membres du conseil d'administration de catégorie B sont également nommés par les banques membres de la région, mais les membres du conseil de classe B sont censés représenter les intérêts du public. Enfin, les membres du conseil de classe C sont nommés par le Conseil des gouverneurs, et sont également destinés à représenter les intérêts du public.

La banque membre est une institution privée et possède des actions dans son Federal Reserve Bank. Toutes les banques à charte nationale détenir des actions dans une des banques de Réserve fédérale. Etat des banques à charte peuvent choisir d'être membres (et détiennent des actions dans leur banque de la Réserve fédérale régionale), à certaines normes. Environ 38% des banques américaines sont membres de leur Federal Reserve Bank. La quantité de stock une banque membre doit posséder est égal à 3% de son capital et l'excédent combiné. Cependant, possédant des actions dans une banque de la Réserve fédérale ne est pas comme possédant des actions dans une société cotée en bourse. Ces stocks ne peuvent pas être vendus ou échangés, et les banques membres ne contrôlent pas la Federal Reserve Bank à la suite de posséder ce stock. La charte et l'organisation de chaque Banque fédérale de réserve est établi par la loi et ne peuvent être modifiés par les banques membres. Les banques membres, ne Cependant, élisent six des neuf membres de conseils d'administration des banques de Réserve fédérale d'administration. Des bénéfices de la Banque régionale dont il est membre, une banque membre reçoit un dividende égal à 6% de leur stock acheté. Le reste des bénéfices des banques régionales de la Réserve fédérale est consacrée à la États-Unis Département du Trésor. En 2009, les banques de Réserve fédérale distribué $ 1,4 milliards en dividendes aux banques membres et produit 47 milliards de dollars au Trésor américain.

Statut juridique des banques régionales de la Réserve fédérale

7 novembre 2008, Bloomberg LP Nouvelles apporté un procès contre le Conseil des gouverneurs de la Réserve fédérale pour forcer le Conseil de révéler l'identité des entreprises pour lesquelles il a fourni des garanties au cours de la crise financière fin des années 2000. Bloomberg, LP a remporté à la cour de première instance et les appels de la Fed ont été rejetés à la fois la Cour fédérale d'appel du deuxième circuit et de la Cour suprême des États-Unis . Les données ont été libéré le 31 Mars 2011.

Politique monétaire

Le terme " la politique monétaire »désigne les actions menées par une banque centrale, comme la Réserve fédérale, d'influencer la disponibilité et le coût de la monnaie et du crédit pour aider à promouvoir les objectifs économiques nationaux. Qu'advient-il de l'argent et du crédit affecte les taux d'intérêt (coût du crédit ) et la performance d'une économie. La Federal Reserve Act de 1913 a donné l'autorité de la Réserve fédérale pour définir la politique monétaire aux États-Unis.

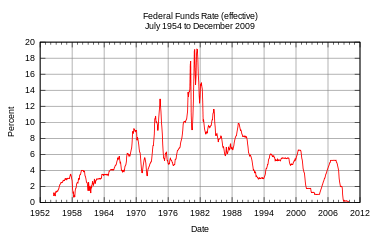

Les prêts interbancaires est la base de la politique

La Réserve fédérale définit la politique monétaire en influant sur le taux des fonds fédéraux, qui est le taux des prêts interbancaires des réserves excédentaires. Le taux que les banques se facturent mutuellement pour ces prêts est déterminée dans le marché interbancaire, mais la Réserve fédérale influe sur ce taux dans les trois «outils» de la politique monétaire est décrit dans le Outils section ci-dessous.

Le taux des fonds fédéraux est le taux d'intérêt à court terme que le FOMC se concentre sur directement. Ce taux affecte finalement les taux d'intérêt à long terme à travers l'économie. Un résumé de la base et la mise en œuvre de la politique monétaire est indiqué par la Réserve fédérale:

La Réserve fédérale américaine met en œuvre la politique monétaire en affectant les conditions du marché pour les soldes que les institutions dépositaires détiennent au Federal Reserve Banks ... En effectuant des opérations d'open market, imposant des exigences de réserve, permettant institutions de dépôt des soldes de compensation contractuelles, et l'octroi de crédit par le biais sa facilité de fenêtre d'escompte, la Réserve fédérale exerce un contrôle considérable sur la demande et l'offre d'encaisses de la Réserve fédérale et le taux des fonds fédéraux. Grâce à son contrôle du taux des fonds fédéraux, la Réserve fédérale est en mesure de créer les conditions financières et monétaires cohérentes avec ses objectifs de politique monétaire.

Cela influe sur l'économie par son effet sur la quantité de réserves que les banques utilisent pour faire des prêts. Les actions politiques qui ajoutent des réserves pour le système bancaire encourager les prêts à des taux d'intérêt plus bas stimulant ainsi la croissance de l'argent, le crédit et l'économie. Les actions politiques qui absorbent réserves travaillent dans la direction opposée. La tâche de la Fed est de fournir suffisamment de réserves pour soutenir une quantité suffisante d'argent et de crédit, en évitant les excès qui se traduisent par l'inflation et les pénuries qui étouffent la croissance économique.

Outils

Il existe trois principaux outils de politique monétaire que la Réserve fédérale utilise pour influer sur le montant des réserves dans les banques privées:

| Outil | Description |

|---|---|

| Opérations d'open market | Les achats et ventes de bons du Trésor américain et de titres à l'agence fédérale outil principal de la Réserve fédérale pour mettre en œuvre la politique monétaire. L'objectif de la Réserve fédérale pour les opérations d'open market a varié au fil des ans. Pendant les années 1980, l'accent a été mis progressivement vers l'atteinte d'un niveau spécifié du taux des fonds fédéraux (le taux que les banques se facturent mutuellement pour les prêts à un jour de fonds fédéraux, qui sont les réserves détenues par les banques à la Fed), un processus qui était en grande partie terminée à la fin de la décennie. |

| Taux de remise | Le taux d'intérêt appliqué aux banques commerciales et autres institutions de dépôt sur les prêts qu'ils reçoivent de leur établissement le-régionale de prêt de la Banque de réserve fédéralefenêtre d'escompte. |

| Les réserves obligatoires | Le montant des fonds que l'institution de dépôt doit garder en réserve contre des dépôts spécifiés. |

Taux des fonds fédéraux et les opérations d'open market

Le Federal Reserve System met en œuvre la politique monétaire largement en ciblant le taux des fonds fédéraux. Ceci est le taux d'intérêt que les banques se facturent mutuellement pour les prêts à un jour de fonds fédéraux, qui sont les réserves détenues par les banques à la Fed. Ce taux est effectivement déterminée par le marché et n'a pas le mandat explicite de la Fed. La Fed tente donc d'aligner le taux des fonds fédéraux effectif avec le taux ciblé en ajoutant ou soustrayant de la masse monétaire par des opérations d'open market. Le Système fédéral de réserve ajuste généralement la cible des fonds fédéraux taux de 0,25% ou 0,50% à la fois.

Opérations d'open market de la Réserve fédérale permettent d'augmenter ou de diminuer la quantité d'argent dans le système bancaire que nécessaire pour équilibrer son double mandat de la Réserve fédérale. Opérations d'open market sont effectuées par la vente et l'achat de la sécurité des États-Unis du Trésor, parfois appelés «bons du Trésor» ou de façon plus informelle "T-bills" ou "Trésor". La Réserve fédérale achète des bons du Trésor de ses primary dealers. L'achat de ces titres affecte le taux des fonds fédéraux, parce que les négociants principaux ont des comptes dans des institutions de dépôt.

Le site Web de l'éducation de la Réserve fédérale décrit les opérations d'open market de la manière suivante:

Opérations d'open market impliquent l'achat et la vente de titres du gouvernement américain (agence fédérale et adossés à des hypothèques). Le terme de «marché libre» signifie que la Fed ne décide pas de sa propre qui courtiers en valeurs mobilières, il va faire des affaires avec un jour particulier. Plutôt, le choix émerge d'une «marché ouvert» dans lequel les différents courtiers en valeurs mobilières que la Fed fait des affaires-primaire concessionnaires-concurrence sur la base du prix. Opérations d'open market sont flexibles et donc, l'outil le plus fréquemment utilisé de la politique monétaire.Opérations d'open market sont le principal outil utilisé pour réglementer l'approvisionnement des réserves des banques. Cet outil se compose des achats et des ventes d'instruments financiers, généralement des titres émis par le Trésor américain, les agences fédérales et les entreprises parrainées par le gouvernement fédéral de réserve. Opérations d'open market sont effectuées par le Trading Desk national de la Federal Reserve Bank de New York sous la direction du FOMC. Les transactions sont conclues avec les négociants principaux.

L'objectif de la Fed dans le négoce de titres est d'affecter le taux des fonds fédéraux, le taux auquel les banques empruntent réserves de l'autre. Lorsque la Fed veut augmenter les réserves, il achète des titres et paie pour eux en faisant un dépôt sur le compte maintenu à la Fed par la banque du négociant principal. Lorsque la Fed veut réduire les réserves, il vend des titres et collecte de ces comptes. La plupart du temps, la Fed ne veut pas augmenter ou diminuer les réserves de sorte qu'il engage habituellement dans les transactions inversées dans un jour ou deux de façon permanente. Cela signifie que d'une injection de réserve aujourd'hui pourrait être retiré demain matin, seulement pour être renouvelé à un certain niveau plusieurs heures plus tard. Ces opérations à court terme sont appelés accords de rachat (prises en pension) - le concessionnaire vend la Fed une sécurité et accepte de le racheter à une date ultérieure.

Les conventions de rachat

Pour lisser les changements temporaires ou cycliques de l'offre de monnaie, le bureau engage dans les accords de rachat (prises en pension) avec ses primary dealers. Repos sont essentiellement garantis, les prêts à court terme par la Fed. Le jour de la transaction, la dépose de l'argent de la Fed dans un compte de réserve de négociant principal, et reçoit les titres promis que garantie. lorsque la transaction arrive à échéance, le processus se déroule: la Fed renvoie la garantie et les frais du compte de réserve de négociant principal pour le principal et charges intérêt. La durée de l'opération (le temps entre le règlement et la maturité) peut varier d'un jour (appelé un repo à un jour) à 65 jours.

Taux de remise

Le Système fédéral de réserve fixe aussi directement le «taux d'actualisation», qui est le taux d'intérêt pour la «fenêtre de réduction des prêts", prêts à un jour que les banques membres empruntent directement auprès de la Fed. Ce taux est généralement fixé à un taux de près de 100 points de base au-dessus du taux cible des fonds fédéraux. L'idée est d'encourager les banques à rechercher un financement alternatif avant d'utiliser l'option «taux d'actualisation». L'opération équivalente par la Banque centrale européenne est appelée la " facilité de prêt marginal ".

Tant le taux d'escompte et le taux des fonds fédéraux influencent letaux préférentiel, qui est habituellement d'environ 3 pour cent plus élevé que le taux des fonds fédéraux.

Les réserves obligatoires

Un autre instrument d'ajustement de la politique monétaire employée par le Système fédéral de réserve est la fraction de réserves obligatoires, aussi connu comme le ratio de réserves obligatoires. Le ratio de réserves obligatoires définit la balance que le Système fédéral de réserve nécessite une institution de dépôt de tenir dans les banques de Réserve fédérale, dont les institutions dépositaires du commerce dans le marché des fonds fédéraux discuté ci-dessus. Le ratio de réserves obligatoires est fixé par le Conseil des gouverneurs du Système fédéral de réserve. Les réserves obligatoires ont changé au fil du temps et certains de l'histoire de ces changements est publié par la Réserve fédérale.

| Type de responsabilité | Exigence | |

| Pourcentage des passifs | Date d'effet | |

| Comptes clients nets de transaction | ||

| $ 0 à 11,5 millions $ | 0 | Le 29 décembre 2011 |

| Plus de 11,5 millions de dollars à $ 71,000,000 | 3 | Le 29 décembre 2011 |

| Plus de $ 71,000,000 | 10 | Le 29 décembre 2011 |

| Les dépôts à terme non personnelles | 0 | Le 27 décembre 1990 |

| passifs euromonnaies | 0 | Le 27 décembre 1990 |

Comme une réponse à la crise financière de 2008, la Réserve fédérale rend désormais les paiements d'intérêt sur les soldes de réserves obligatoires et excédentaires des institutions de dépôt. Le paiement des intérêts sur les réserves excédentaires donne à la banque centrale une plus grande occasion d'aborder les conditions des marchés du crédit, tout en maintenant le taux proche du taux cible fixé par le FOMC des fonds fédéraux.

Les nouvelles installations

Afin de résoudre les problèmes liés à la crise des subprimes et de la bulle immobilière aux États-Unis, plusieurs nouveaux outils ont été créés. Le premier outil nouveau, appelé le Fonds Term Auction, a été ajouté le 12 Décembre 2007. Il a d'abord été annoncé comme un outil temporaire, mais il ya eu des suggestions que ce nouvel outil peut rester en place pendant une période de temps prolongée. Création de la deuxième nouvel outil, appelé la Term Securities Lending Facility, a été annoncé le 11 Mars, 2008. La principale différence entre ces deux installations est que la Facilité d'enchères à terme est utilisé pour injecter des liquidités dans le système bancaire alors que la Term Securities Lending Facility est utilisée pour injecter des titres du Trésor dans le système bancaire. Création de la troisième outil, appelé la facilité de crédit de Primary Dealer (PDCF), a été annoncé le 16 Mars, 2008. Le PDCF eu un changement fondamental dans la politique de la Réserve fédérale, parce que maintenant que la Fed est en mesure de prêter directement aux négociants principaux, qui était auparavant contre la politique de la Fed. Les différences entre ces trois nouvelles installations est décrite par la Réserve fédérale:

Le programme Term Auction Facility offre un financement à long terme pour les institutions de dépôt par l'intermédiaire d'une vente aux enchères bi-hebdomadaire, pour des montants fixes de crédit. Le Term Securities Lending Facility sera une vente aux enchères pour un montant fixe de prêt de garantie générale du Trésor en échange classé label privé des titres adossés à des hypothèques résidentielles OMO-éligibles et AAA / Aaa. La facilité de crédit Primary Dealer permet maintenant primary dealers admissibles à emprunter au taux Remise existante jusqu'à 120 jours.

Certaines des mesures prises par la Réserve fédérale pour remédier à cette crise des prêts hypothécaires ont pas été utilisé depuis la Grande Dépression . La Réserve fédérale donne un bref résumé de ces nouvelles installations:

Comme l'économie a ralenti au cours des neuf derniers mois, et les marchés du crédit sont devenus instable, la Réserve fédérale a pris un certain nombre de mesures pour aider à résoudre la situation. Ces mesures ont inclus l'utilisation d'outils traditionnels de politique monétaire au niveau macro-économique ainsi que des mesures au niveau des marchés spécifiques pour fournir des liquidités supplémentaires. La réponse de la Réserve fédérale a continué à évoluer depuis la pression sur les marchés du crédit a commencé à faire surface l'été dernier, mais toutes ces mesures dériver opérations d'open market traditionnelles de la Fed et des outils de Discount Window en prolongeant la durée des transactions, le type de garantie, ou emprunteurs admissibles .

Une quatrième installation, la facilité de dépôt à terme, a été annoncé 9 Décembre 2009, et adoptée le 30 Avril 2010, avec une date effective du 4 Juin, 2010. Facilité Le dépôt à terme permet Reserve Banks à offrir des dépôts à terme à des institutions qui sont admissibles à toucher des gains sur leurs soldes au Reserve Banks. Les dépôts à terme sont destinées à faciliter la mise en œuvre de la politique monétaire en fournissant un outil par lequel la Réserve fédérale peut gérer la quantité globale des soldes des réserves détenues par les institutions de dépôt. Les fonds placés dans des dépôts à terme sont retirés des comptes des établissements participant pour la durée de vie du dépôt à terme et donc drainent les soldes des réserves du système bancaire.

Auction Facility terme

La facilité de la Term Auction est un programme dans lequel les fonds à long terme des ventes aux enchères de la Réserve fédérale aux institutions de dépôt. La création de ce centre a été annoncé par la Réserve fédérale le 12 Décembre 2007, et a été fait en collaboration avec la Banque du Canada, la Banque d'Angleterre , la Banque centrale européenne, et la Banque nationale suisse pour répondre aux pressions élevées en court les marchés de financement à long terme. La raison pour laquelle il a été créé parce que les banques ont été ne prêtent des fonds à l'autre et les banques dans le besoin de fonds ont refusé d'aller à la fenêtre d'escompte. Les banques ne sont pas prêtent de l'argent à l'autre parce qu'il y avait une crainte que les prêts ne seraient pas remboursés. Les banques ont refusé d'aller à la fenêtre d'escompte car il est généralement associé à la stigmatisation de l'échec de la banque. Sous la Term Auction Facility, l'identité des banques dans le besoin de fonds est protégé afin d'éviter la stigmatisation de l'échec de la banque. swap de change lignes avec la Banque centrale européenne et la Banque nationale suisse ont été ouverts afin que les banques en Europe pourraient avoir accès de dollars américains . Président de la Réserve fédérale, Ben Bernanke, a brièvement décrit cette installation à la Chambre des représentants américaine le 17 Janvier 2008:

la Réserve fédérale a récemment dévoilé une facilité à terme de vente aux enchères, ou TAF, à travers laquelle les montants prédéfinis de crédit de la fenêtre de réduction peuvent être vendus aux enchères à des emprunteurs admissibles. Le but du TAF est de réduire l'incitation pour les banques à accumuler des liquidités et augmentent leur volonté de fournir des crédits aux ménages et aux entreprises ... des ventes aux enchères TAF continueront aussi longtemps que nécessaire pour répondre aux pressions élevées sur les marchés du financement à court terme, et nous continuera à travailler en étroite collaboration avec d'autres banques centrales pour répondre tensions sur les marchés qui pourraient entraver la réalisation de nos objectifs économiques plus larges.

Il est également décrit dans laTerm Auction Facility FAQ

Le TAF est une facilité de crédit qui permet à une institution de dépôt pour placer une enchère pour une avance de sa Banque fédérale de réserve locale à un taux d'intérêt qui est déterminé à la suite d'une vente aux enchères. En permettant à la Réserve fédérale d'injecter des fonds à long terme grâce à une gamme plus large de contreparties et contre un éventail plus large de la garantie que les opérations d'open market, cette installation pourrait aider à assurer que les dispositions de liquidités peuvent être diffusées de manière efficace même lorsque les marchés interbancaires non garantis sont en situation de stress. En bref, le TAF mettra aux enchères des fonds à long terme d'environ un mois l'échéance. Toutes les institutions de dépôt qui sont jugés en bonne santé financière, par leur Banque de réserve locale et qui sont admissibles à emprunter à la fenêtre d'escompte sont également admissibles à participer à des ventes aux enchères TAF. Tout le crédit TAF doit être pleinement garanti. Dépositaires peuvent engager la vaste gamme de garanties qui est accepté pour d'autres programmes de prêts de la Réserve fédérale pour obtenir TAF crédit. Les mêmes valeurs de garantie et les marges applicables pour les autres programmes de prêts de la Réserve fédérale seront également applicables pour le TAF.

facilité de prêt de titres à terme

Le Term Securities Lending Facility est une installation de 28 jours qui offrira Trésor garantie générale à la Federal Reserve Bank de négociants principaux de New York en échange d'autres garanties de programme admissible. Il est destiné à favoriser la liquidité dans les marchés de financement pour du Trésor et d'autres garanties et de favoriser ainsi le bon fonctionnement des marchés financiers en général. Comme le Fonds Term Auction, la TSLF a été fait en collaboration avec la Banque du Canada, la Banque d'Angleterre , la Banque centrale européenne, et la Banque nationale suisse. La ressource permet aux concessionnaires pour passer la dette qui est moins liquide des titres d'État américains qui sont facilement négociables. Il est prévu par les responsables de la Réserve fédérale que les négociants principaux, qui comprennent Goldman Sachs Group. Inc., JP Morgan Chase et Morgan Stanley, vont prêter les bons du Trésor sur d'autres entreprises en échange d'espèces. Cela va aider les concessionnaires à financer leurs bilans. Les lignes de swap de devises avec la Banque centrale européenne et la Banque nationale suisse ont été augmentés.

Facilité de crédit de négociant principal

a été émis par une entité constituée en vertu des lois des États-Unis ou une subdivision politique de celui-ci en vertu d'un programme qui était en vigueur le 18 Septembre 2008; et

Commercial Paper Funding Facility

Le 7 Octobre 2008, la Réserve fédérale en outre étendu la garantie qu'il sera prêt contre d'inclure du papier commercial à l'aide de la nouvelle facilité de financement de papier commercial (CPFF). L'action de la Fed a fait une source cruciale de crédit pour les entreprises non financières, en plus de banques commerciales et des entreprises d'investissement. Responsables de la Fed ont dit qu'ils vont acheter autant de la dette que nécessaire pour obtenir le marché fonctionner à nouveau. Ils ont refusé de dire combien cela pourrait être, mais ils ont noté que de papier commercial d'environ 1,3 billions de dollars seraient admissibles. Il était $ 1610000000000 dans du papier commercial en circulation, désaisonnalisées, sur le marché à compter du 1er Octobre 2008, selon les données les plus récentes de la Fed. Ce fut vers le bas de $ 1,70 milliards de la semaine précédente. Depuis l'été 2007, le marché a diminué de plus de $ 2,2 trillions. Ce programme a prêté un total $ 738 000 000 000 avant qu'il ne soit fermé. Quarante-cinq des 81 entreprises participant à ce programme étaient des entreprises étrangères. La recherche montre que Asset Relief Program (TARP) Troubled destinataires étaient deux fois plus susceptibles de participer au programme que les autres émetteurs de papier commercial qui ne prennent pas avantage du plan de sauvetage TARP. La Fed a encouru aucune perte de la CPFF.

Politique quantitative

Un outil de la Réserve fédérale peu utilisé est la politique quantitative . Avec ce que la Réserve fédérale achète effectivement de retour obligations de sociétés et des titres adossés à des hypothèques détenues par les banques ou d'autres institutions financières. Cela a pour effet remet de l'argent dans les institutions financières et leur permet de faire des prêts et de mener des activités normales. La Federal Reserve Board utilisé cette politique au début des années 1990, lorsque l'économie américaine a connu la crise des caisses d'épargne.

L'éclatement de labulle immobilière aux États-Unis a incité la Fed à acheter des titres adossés à des hypothèques pour la première fois en Novembre 2008. plus de six semaines, un total de $ 1,25 trillions ont été achetés dans le but de stabiliser le marché du logement, environ un cinquième de l'ensemble des États-Unis prêts hypothécaires garantis par le gouvernement.

Histoire

La banque centrale des États-Unis

En 1690, la colonie de Massachusetts Bay est devenu le premier à émettre de la monnaie de papier dans ce qui allait devenir les Etats-Unis, mais bientôt d'autres a commencé à imprimer leur propre argent ainsi. La demande de monnaie dans les colonies était due à la rareté des pièces de monnaie, qui avait été le principal moyen de l'échange. Colonies de monnaies de papier ont été utilisés pour payer leurs dépenses, ainsi que d'un moyen de prêter de l'argent aux colonies de citoyens. La monnaie de papier est rapidement devenu le principal moyen d'échange au sein de chaque colonie, et il a même commencé à être utilisé dans les transactions financières avec les autres colonies. Cependant, certains des devises ont pas remboursables en or ou en argent, ce qui les a fait se déprécier. La Loi sur la monnaie de 1751 fixés des limites sur l'émission de lettres de crédit par les États de la Nouvelle-Angleterre et les exigences fixées pour le rachat de toutes les factures émises. Cette loi était en réponse à la overissuance des factures par Rhode Island, réduisant éventuellement leur valeur à 1/27 de la valeur d'émission. La Loi sur la monnaie de 1764 complètement interdit l'émission de lettres de crédit (papier-monnaie) dans les colonies et la réalisation de ces projets de loi légal parce que leur amortissement autorisé la décharge des dettes avec papier déprécié à un taux inférieur à celui contracté pour, à la grande le découragement et les préjugés du commerce et le commerce des sujets de Sa Majesté. L'interdiction avéré extrêmement néfaste pour l'économie des colonies et le commerce inhibé, à la fois dans les colonies et à l'étranger.

La première tentative d'une monnaie nationale était pendant la guerre d'Indépendance américaine . En 1775, le Congrès Continental, ainsi que les États, ont commencé à émettre la monnaie de papier, appelant les factures " Continentaux ". Les Continentaux ont été sauvegardés que par les recettes fiscales futures, et ont été utilisés pour aider à financer la guerre révolutionnaire. Surimpression, ainsi que la contrefaçon Colombie causé la valeur de la Continental à diminuer rapidement. Cette expérience avec de l'argent de papier a conduit les Etats-Unis pour dépouiller le pouvoir d'émettre des bons de crédit (papier-monnaie) à partir d'un projet de la nouvelle Constitution, le 16 Août, 1787. ainsi que l'interdiction de cette émission par les différents Etats, et de limiter les états capacité de faire quoi que ce soit mais l'or ou de l'argent monnaie ayant cours légal le 28 Août.

En 1791, le gouvernement a accordé la première banque des Etats-Unis une charte pour fonctionner comme la banque centrale américaine jusqu'en 1811. La première banque des Etats-Unis a pris fin sous le président Madison parce que le Congrès a refusé de renouveler sa charte. Le Deuxième Banque du les États-Unis a été créé en 1816, et a perdu son pouvoir de la banque centrale des États-Unis vingt ans plus tard sous le président Jackson lorsque sa charte a expiré. Les deux banques ont été basées sur la Banque d'Angleterre . En fin de compte, une troisième banque nationale, connu comme la Réserve fédérale, a été créé en 1913 et existe encore à ce jour.

Chronologie de la banque centrale des États-Unis

- 1791-1811:Première Banque des Etats-Unis

- 1811-1816: Aucune banque centrale

- 1816-1836:deuxième banque des États-Unis

- 1837-1862: Era Banque gratuit

- 1846-1921:Système indépendant du Trésor

- 1863-1913: Les banques nationales

- 1913 - présent: Système fédéral de réserve

- Sources: "Allocution de Président Alan Greenspan -« Notre histoire bancaire "". 2 mai 1998. "Histoire de la Réserve fédérale". "Chapitre 1. premières expériences dans Central Banking" (PDF). Débuts historiques ... La Réserve fédérale . 1999.

Création de la première et de la deuxième Banque centrale

La première institution américaine avec des responsabilités des banques centrales a été la première banque des Etats-Unis, affrété par le Congrès et promulguée par le président George Washington , le 25 Février 1791, à l'instigation de Alexander Hamilton . Cela a été fait en dépit de la forte opposition de Thomas Jefferson et James Madison , parmi de nombreux autres. La Charte a été pendant vingt ans et a expiré en 1811 sous le président Madison, parce que le Congrès a refusé de le renouveler.

En 1816, cependant, Madison relancé dans la forme de la deuxième banque des États-Unis. Des années plus tard, renouvellement anticipé de la charte de la banque est devenue la principale question concernant la réélection du président Andrew Jackson . Après que Jackson, qui était opposé à la banque centrale, a été réélu, il a tiré des fonds du gouvernement de la banque. Nicholas Biddle, président de la deuxième banque des Etats-Unis, a répondu par la contraction de la masse monétaire à faire pression sur Jackson pour renouveler la banque de charter forçant le pays dans une récession, dont la banque a accusé sur les politiques de Jackson. Fait intéressant, Jackson est le seul Président de complètement rembourser la dette nationale. La charte de la banque n'a pas été renouvelé en 1836. De 1837 à 1862, dans l' ère de banque libre n'y avait pas de banque centrale formelle. De 1862 à 1913, un système de banques nationales a été institué par la 1863 loi bancaire national. Une série de paniques bancaires, en 1873, 1893 et 1907, a fourni une demande pour la création d'un système bancaire centralisé.

Création d'Troisième Banque centrale

La motivation principale pour le troisième système de banque centrale est venu de la panique de 1907, qui a causé demandes renouvelé pour la réforme monétaire et bancaire. Au cours du dernier quart du 19e siècle et au début du 20e siècle, l'économie des États-Unis a connu une série de paniques financières. Selon de nombreux économistes, le régime national antérieur bancaire avait deux faiblesses principales: une monnaie inélastique et un manque de liquidité. En 1908, le Congrès a adopté la Loi Aldrich-Vreeland, qui prévoyait une monnaie d'urgence et a établi la Commission Monétaire Nationale pour étudier la réforme monétaire et bancaire. La Commission Monétaire Nationale revint avec des recommandations qui ont été rejetés à plusieurs reprises par le Congrès. Une révision conçu lors d'une réunion secrète sur Jekyll Island par le sénateur Aldrich et des représentants de groupes financiers et industriels haut de la nation devint plus tard la base de la Federal Reserve Act. La Chambre a voté le 22 Décembre 1913, avec 298 voix contre 60 voix contre, et le Sénat a voté 43 -25 le 23 Décembre 1913. Le Président Woodrow Wilson a signé le projet de loi plus tard ce jour-là.

Federal Reserve Act

Le chef de la Commission Monétaire Nationale bipartisan était expert financier et du Sénat leader républicain Nelson Aldrich. Aldrich a mis en place deux commissions: l'une pour étudier le système américain monétaire en profondeur et l'autre, dirigée par Aldrich lui-même, pour étudier les systèmes bancaires centrale européennes et rendre compte sur eux. Aldrich est allé en Europe plutôt que bancaire centralisé, mais après avoir vu le système monétaire Allemagne, il avait la certitude qu'une banque centralisée était mieux que le système d'obligations émises par le gouvernement qu'il avait déjà pris en charge.

Au début de Novembre 1910 Aldrich a rencontré cinq membres bien connus de la communauté bancaire de New York de mettre au point un projet de loi de la banque centrale. Paul Warburg, un participant de la réunion et défenseur de longue date de la banque centrale aux Etats-Unis, a écrit plus tard que Aldrich était "perplexe à tout ce qu'il avait absorbé l'étranger et il a été confronté à la tâche difficile d'écrire un projet de loi très technique tout en étant harcelé par le quotidien de ses fonctions parlementaires ". Après dix jours de délibération, le projet de loi, qui sera plus tard appelé le «Plan Aldrich", a été convenu. Il y avait plusieurs éléments clés, y compris une banque centrale avec un siège basé à Washington et quinze succursales situées à travers les États-Unis dans des endroits géographiquement stratégiques, et une monnaie élastique uniforme basé sur l'or et le papier commercial. Aldrich croyait un système de banque centrale sans la participation politique était meilleur, mais a été convaincu par Warburg qu'un plan sans contrôle public était pas politiquement faisable. La représentation de compromis impliqués du secteur public sur le conseil d'administration.

Le projet de loi Aldrich a rencontré beaucoup d'opposition de politiciens. Les critiques facturés Aldrich de partialité en raison de ses liens étroits avec les banquiers riches tels que JP Morgan et John D. Rockefeller, Jr., de Aldrich fils-frère. La plupart des républicains favorisé le Plan Aldrich, mais il manquait suffisamment de soutien au Congrès de passer parce que les Etats rurales et occidentales considéraient comme favorisant «l'établissement de l'Est". En revanche, les démocrates progressistes favorables à un système de réserves détenue et exploitée par le gouvernement; ils croyaient que la propriété publique de la banque centrale prendrait fin le contrôle de Wall Street de l'approvisionnement en monnaie américaine. Démocrates conservateurs se sont battus pour, un système de réserve de propriété privée, mais décentralisée, ce qui serait encore libre du contrôle de Wall Street.

Le Plan Aldrich original a été porté un coup fatal en 1912, lorsque les démocrates ont gagné la Maison Blanche et le Congrès. Néanmoins, le président Woodrow Wilson croit que le plan Aldrich suffirait de quelques modifications. Le plan est devenu la base de la Federal Reserve Act, qui a été proposé par le sénateur Robert Owen mai 1913. La principale différence entre les deux projets de loi était le transfert du contrôle du conseil d'administration (appelé le Federal Open Market Committee de la Réserve fédérale Loi) au gouvernement. Le projet de loi adopté le Congrès le 23 Décembre, 1913, sur une base essentiellement partisane, avec la plupart des démocrates votant «oui» et la plupart des républicains votant «non».

Lois clés

Lois clés affectant la Réserve fédérale ont été:

- Federal Reserve Act

- Glass-Steagall Act

- Banking Act de 1935

- loi sur l'emploi de 1946

- Département fédéral de réserve-Trésor Accord de 1951,

- Bank Holding Company Act de 1956 et les amendements de 1970

- Loi sur la réforme de la Réserve fédérale de 1977

- Loi bancaire internationale de 1978

- Loi sur la croissance équilibrée et le plein emploi (1978)

- Institutions de dépôt déréglementation et de contrôle monétaire Loi (1980)

- Institutions financières Enforcement Act de 1989 la réforme, le redressement et

- Loi Federal Deposit Insurance Corporation Amélioration de l'année 1991

- Gramm-Leach-Bliley Act (1999)

- Services financiers Relief Act de réglementation (2006)

- Emergency Economic Stabilization Act (2008)

- Dodd-Frank Wall Street Reform et Consumer Protection Act (2010)

La mesure des variables économiques

La Réserve fédérale enregistre et publie de grandes quantités de données. Quelques sites où les données sont publiées sont au Conseil des gouverneurs de données économique et la page de recherche, le Conseil des gouverneurs releases statistiques et la page de données historiques, et au FRED de la Fed de St. Louis (Federal Reserve données économiques) page. Le Federal Open Market Committee (FOMC) examine de nombreux indicateurs économiques avant de déterminer la politique monétaire.

Certaines critiques implique des données économiques compilées par la Fed. La Fed parraine une grande partie de la recherche en économie monétaire aux Etats-Unis, et des objets Lawrence H. White que cela rend moins probable pour les chercheurs de publier les conclusions contestant le statu quo.

La valeur nette des ménages et des organismes sans but lucratif

La valeur nette des ménages et des organismes sans but lucratif aux États-Unis est publié par la Réserve fédérale dans un rapport intitulé Flow of Funds . À la fin du troisième trimestre de l'exercice 2012, cette valeur était $ 64,8 trillions.

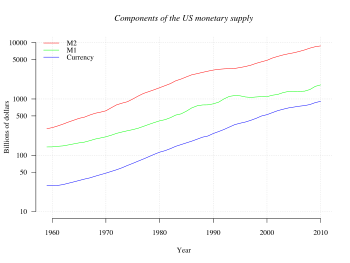

Masse monétaire

Les mesures les plus courantes sont nommés M0 (étroit), M1, M2, et M3. Aux États-Unis, ils sont définis par la Réserve fédérale comme suit:

| Mesure | Définition |

|---|---|

| M0 | Le total de tous physiquemonnaie, plus les dépôts à la banque centrale qui peut être échangée contre de la monnaie physique. |

| M1 | M0 + les parties de M0 détenues à titre de réserves ou voûte cash + le montant dansles comptes à vue («vérifier» ou «comptes courants»). |

| M2 | M1 + la plupart des comptes d'épargne, comptes du marché monétaire, et les petits dépôts à terme de dénomination (certificats de dépôt de moins de $ 100,000). |

| M3 | M2 + tous les autres CD, dépôts deeurodollars etopérations de pension. |

La Réserve fédérale a cessé de publier des statistiques M3 en Mars 2006, en disant que les données coûtent beaucoup à gagner, mais ne fournissent pas d'informations utiles de manière significative. Les trois autres mesures de la masse monétaire continuent à être fournis en détail.

La consommation personnelle indice des prix des dépenses

Le La consommation personnelle indice des prix des dépenses, appelée aussi tout simplement l'indice des prix PCE, est utilisé comme une mesure de la valeur de l'argent. Il est un des États-Unis à l'échelle de l'indicateur de l'augmentation moyenne des prix pour l'ensemble de la consommation personnelle domestique. En utilisant une variété de données, y compris l'indice des prix à la consommation américain et l'indice prix à la production prix, il est dérivé de la plus grande composante du produit intérieur brut dans du BEA Comptes nationaux des revenus produits, les dépenses de consommation personnelles.

Dans son livre de 1995 , The Case Against the Fed, économisteMurray N. Rothbard soutient que l'inflation des prix est causée uniquement par une augmentation de la masse monétaire, et seules les banques à augmenter la masse monétaire, les banques, y compris la Réserve fédérale, sont la seule source de l'inflation.

Les adeptes de l'école autrichienne de la théorie économique blâment lacrise économique à la fin des années 2000 sur la politique de la Réserve fédérale, en particulier sous la direction deAlan Greenspan, l'expansion du crédit par le biais des taux d'intérêt historiquement bas à partir de 2001, dont ils prétendent permis l'logements aux États-Unis bulle.

Plus économistes traditionnels favorisent un faible taux, stable de l'inflation. Low (par opposition à zéro ou négative) de l'inflation peut réduire la gravité des économiques récessions en permettant au marché du travail pour régler plus rapidement dans une récession, et de réduire le risque qu'une trappe à liquidité empêche politique monétaire de stabilisation de l'économie. La tâche de garder le taux d'inflation faible et stable est généralement accordée aux autorités monétaires.

Taux de chômage

L'un des objectifs déclarés de la politique monétaire est un maximum d'emplois. Les statistiques sur les taux de chômage sont collectées par le Bureau of Labor Statistics, et comme l'indice des prix PCE sont utilisés comme un baromètre de la santé économique de la nation, et donc comme une mesure de la réussite des politiques économiques de l'administration. Depuis 1980, les deux parties ont fait des changements progressifs dans la base de calcul du chômage, de sorte que maintenant les chiffres cités ne peuvent pas être directement comparés aux taux correspondants des administrations antérieures, ou au reste du monde.

Budget

La Réserve fédérale est auto-financé. La grande majorité (90% +) de la Fed revenus proviennent des opérations d'open market, spécifiquement l'intérêt sur le portefeuille de titres du Trésor ainsi que "les plus-values / pertes" qui peuvent résulter de l'achat / vente des valeurs mobilières et de leurs dérivés comme une partie des opérations d'open market. Le solde des revenus proviennent de la vente de services financiers (vérifier et de traitement de paiement électronique) et fenêtres prêts réduits. Le Conseil des gouverneurs (Federal Reserve Board) crée un rapport de budget une fois par an pour le Congrès. Il ya deux rapports contenant des informations sur le budget. La seule qui répertorie les déclarations complètes d'équilibre avec les revenus et dépenses ainsi que le bénéfice net ou la perte est le grand rapport intitulé tout simplement, «Rapport annuel». Il comprend également des données sur l'emploi dans tout le système. L'autre rapport, qui explique plus en détail les dépenses des différents aspects de l'ensemble du système, est appelé "Rapport annuel: examen du budget". Ce sont des rapports complets avec beaucoup de détails et peuvent être trouvés sur le site Web du Conseil des gouverneurs sous la rubrique «Rapports au Congrès"

La valeur nette

Bilan

Une des clés pour comprendre la Réserve fédérale est le bilan de la Réserve fédérale (ou relevé de compte). Conformément à l'article 11 de la Loi sur la Réserve fédérale, le Conseil des gouverneurs de la Réserve fédérale publie une fois par semaine, le "état consolidé de la situation de toutes les banques fédérales de réserve" montrant l'état de chaque banque de la Réserve fédérale et une déclaration consolidée pour tous banques de la Réserve fédérale. Le Conseil des gouverneurs exige que les gains excédentaires des banques de réserve transférés au Trésor que les intérêts sur billets de la Réserve fédérale.

Ci-dessous est lebilan du 6 Juillet 2011 (en milliards de dollars):

NOTE: Le bilan de la Fed montré dans cet article a des actifs, passifs et capitaux propres qui ne ajoutent correctement. Le bilan de la Fed est l'élément manquant "soldes de réserve avec la Réserve fédérale des banques" qui rendrait le solde des chiffres.

|

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Analyse du bilan de la Réserve fédérale révèle un certain nombre de faits:

- La Fed a plus de 11 milliards de dollars en or de stock (certificats), qui représente les intérêts financiers de la Fed dans la valeur légale déterminée d'or remis au Trésor américain conformément à la Gold Reserve Act le 30 Janvier 1934. La valeur indiquée ici est basée sur une évaluation réglementaire de $ 42 2/9 par once troy fine. En Mars 2009, la valeur de marché de cet or est d'environ $ 247 800 000 000.

- La Fed détient plus de 1,8 milliards de dollars en pièces de monnaie, non pas comme une responsabilité, mais comme un atout. Le département du Trésor est en fait en charge de la création de pièces de monnaie et les billets de US. La Fed achète alors la monnaie par le Trésor en augmentant la responsabilité attribuée au compte du Trésor.

- La Fed détient au moins $ 534 000 000 000 de la dette nationale. Les «titres détenus ferme" valeur utilisée pour représenter directement la part de la Fed de la dette nationale, mais après la création de nouvelles installations à l'hiver 2007-2008, ce nombre a été réduit et la différence est montré avec des valeurs de certains des de nouvelles installations.

- La Fed n'a pas d'actifs de conventions de rachat durant la nuit. Les conventions de rachat sont le principal atout de choix pour la Fed à faire face dans le marché ouvert. actifs de pension sont achetés en créant des passifs de l'institution de dépôt et dirigés vers le banque du négociant principal utilise quand ils vendent sur le marché libre.

- Le plus de 1 billion de dollars de la Réserve fédérale Remarque passif représente près de la valeur totale de tous les billets d'un dollar dans l'existence; plus de 176 milliards de dollars sont détenus par la Fed (pas en circulation); et le chiffre "net" de $ 863 000 000 000 représente la valeur nominale totale des Federal Reserve Notes en circulation.

- 916 milliards de dollars en passif-dépôts des institutions dépositaires montre que les factures de dollars ne sont pas la seule source de l'argent du gouvernement. Les banques peuvent échanger passif-dépôts de la Fed pour Federal Reserve Notes d'avant en arrière au besoin pour répondre à la demande des clients, et la Fed peuvent avoir le Bureau of Engraving and Printing créer les factures papier que nécessaire pour répondre à la demande des banques pour le papier-monnaie. Le montant d'argent imprimée n'a aucun rapport avec la croissance de la base monétaire (M0).

- Le $ 93,5 milliards au passif du Trésor montre que le Département du Trésor ne pas utiliser les banques privées, mais plutôt utilise la Fed directement (la seule exception à cette règle estl'impôt sur le Trésor et de prêt parce que le gouvernement craint que le tirant trop d'argent hors du système bancaire privé au cours le temps des impôts pourrait être perturbateur).